4月10日,三大股指盘中震荡下探,午后加速下行,创业板指跌超2%;北向资金大幅流出,全日净卖出超40亿元。

行业板块多数收跌,飞行汽车概念股逆市走强,贵金属、珠宝首饰、工程机械板块涨幅居前,游戏、电子化学品、半导体、通信服务、文化传媒、消费电子板块跌幅居前。

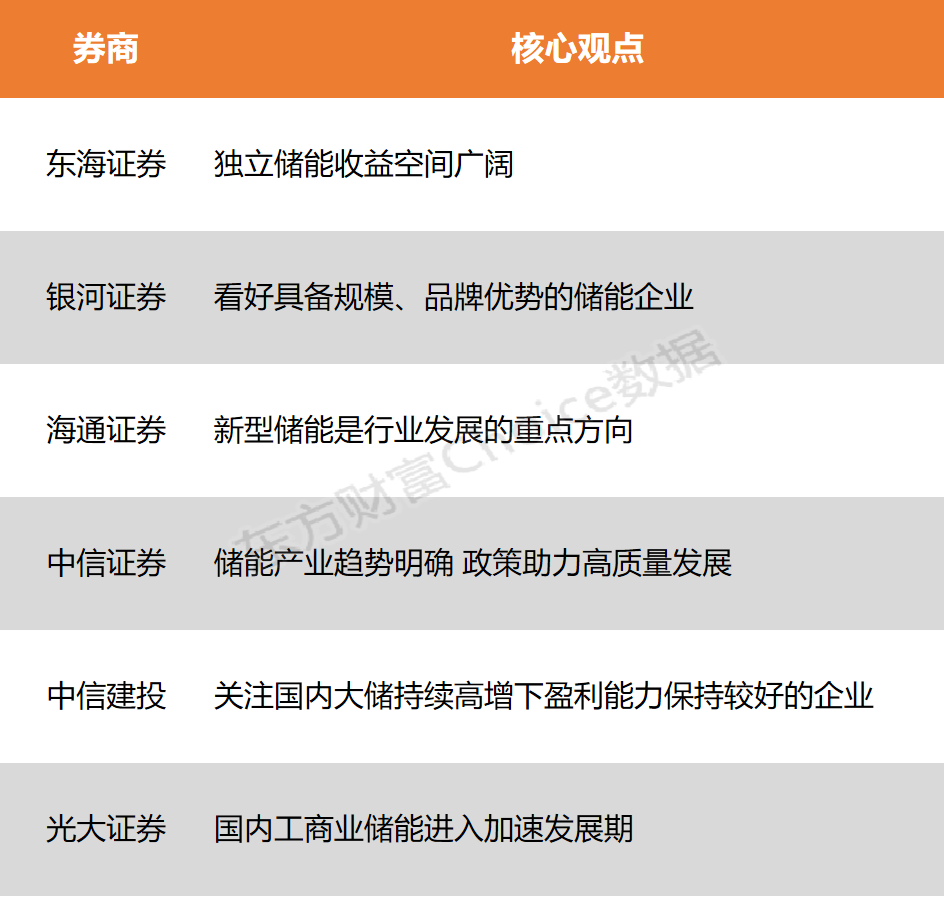

4月9日,宁德时代发布5年零衰减且可大规模量产的储能系统——天恒。宁德时代方面透露,天恒储能系统不仅能做到5年功率和容量零衰减,还能在标准20尺集装箱内,实现6.25兆瓦时级的高能量。近年来,储能市场增长较快,成为了各地政府发展新动能的重要抓手,政策频度和力度持续加大。东海证券指出,碳中和背景下风光发电渗透率仍将不断提升,电网调峰调频需求加大,独立储能收益空间广阔;银河证券表示,看好具备规模、品牌优势的企业以及建议提前关注长时储能领域;海通证券认为,我国储能市场发展稳中向好,新型储能是行业发展的重点方向。

东海证券:独立储能收益空间广阔

当前国内独立储能项目收益仍主要来自容量租赁费用,现货价差收益相对有限,独立储能项目发展仍需等待电力现货和辅助服务市场的进一步建设完善。从长期来看,碳中和背景下风光发电渗透率仍将不断提升,电网调峰调频需求加大,独立储能收益空间广阔。

银河证券:看好具备规模、品牌优势的储能企业

当前全球局势复杂变化将加速能源转型,积极看待海外光储市场需求,关注盈利较强、品牌渠道占优的逆变器企业。国内2023年新型储能装机超45GWh成绩亮眼,2024年储能依旧是增速最高赛道,高竞争与高增长共存,国内招标趋严,看好具备规模、品牌优势的企业以及建议提前关注长时储能领域。

海通证券:新型储能是行业发展的重点方向

我国储能市场发展稳中向好,新型储能是行业发展的重点方向。各省份对新型储能的项目并网及市场机制提出的相关政策愈发完善,支持力度逐渐加大,有望促进储能规模进一步扩大,为储能发展提供了良好的环境和条件。

中信证券:储能产业趋势明确 政策助力高质量发展

储能产业经历了2023年的快速增长,中、美、欧领衔全球发展,预计2024年该增速仍将维持。叠加澳洲等储能新市场的加持,全球2024年储能增速预计仍将维持较高水平。在产业发展趋势方面,全球锂电产业链降本充分,为储能打开更多盈利空间,储能电芯高能量密度与大容量趋势、电网友好的构网型PCS技术、新型长时储能等产业趋势明确,政策持续密集发力,如积极支持新型长时储能发展、推动新型储能容量电价逐步落地、完善分时电价机制以鼓励工商业储能发展、将储能推入电力市场以拓展其资源盈利边界、储能电站从失控保护的被动安全拓展至在线监测的主动安全,凸显出国内政策对盈利性与安全性的高度重视,将有望推动储能产业从爆发式高速增长转入高质量发展阶段。建议关注储能产业链龙头公司和新型储能相关标的。

中信建投:关注国内大储持续高增下盈利能力保持较好的企业

在户储方面,大多数公司出货尚未恢复,转机节点可能在2024年二季度。大储方面,国内大储招中标较为旺盛,收益政策持续完善,维持高增判断。今年全球大储有望实现超预期增长,户储清库和出货回升的确定性较为显著。预计未来大储集成龙头海外业务将贡献业绩弹性。户储电池、逆变器触底回升,建议关注户储逆变器、电池系统在库存见底预期下的需求弹性,推荐固德威、锦浪科技、科士达、禾迈股份、德业股份、昱能科技、派能科技等;关注国内大储持续高增下盈利能力保持较好的企业,建议关注盛弘股份、上能电气、禾望电气等;关注海外大储放量给集成商带来的业绩弹性,建议关注阳光电源、南都电源、科陆电子等。

光大证券:国内工商业储能进入加速发展期

随着分时电价机制的不断优化完善,工商业储能的套利价差整体呈现变大的趋势;配合着初始投资成本的持续下降,国内工商业储能进入加速发展期。建议关注:苏文电能、盛弘股份、三晖电气等。

(本文不构成任何投资建议,投资者据此操作,一切后果自负。市场有风险许昌股票配资,投资需谨慎。)